Ах, обмануть меня не трудно!.. Я сам обманываться рад! (А.С.Пушкин)

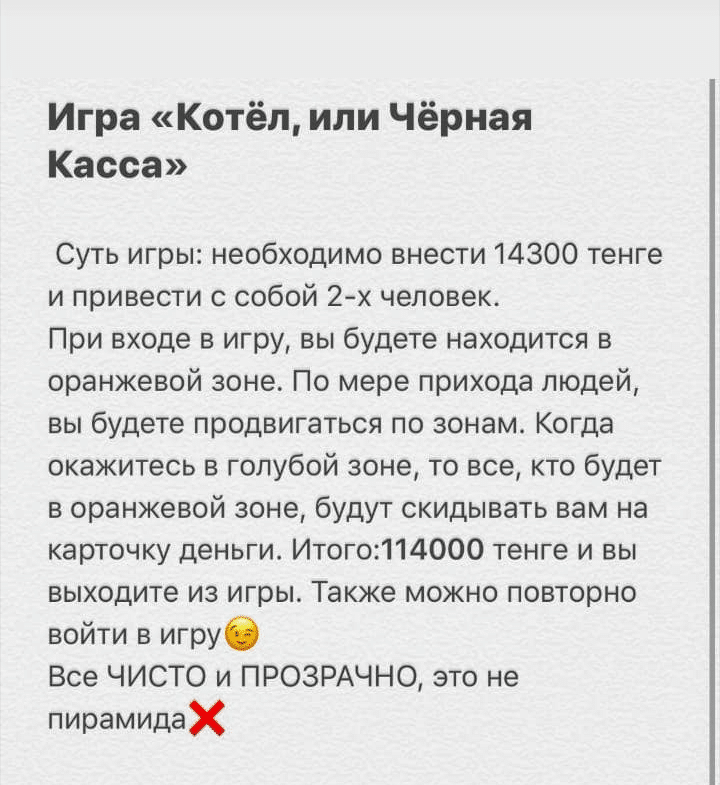

Казахстанские пользователи в смятении: на их мобильный приходят заманчивые предложения о возможности легкого заработка. В WhatsАpp активно пересылаются условия так называемой «игры» – финансового челленджа, суть которой отражает весь принцип работы настоящей финансовой пирамиды.

Вот, собственно, текст рассылки: «Все, кто в оранжевой зоне, закидывают 14 300 тг Злате, которая в голубой зоне, на банковскую карту по следующему номеру (указывается номер). Как только в оранжевой зоне все ячейки заполнятся, Злата забирает 114 000 и выбывает из игры. А те, кто в зелёной зоне, создают отдельные чаты и переходят в голубую зону. И так все по очереди попадают в голубую зону. Ваша задача — это найти хотя бы двух человек. Но чем больше вы найдёте людей, тем быстрее заберёте свои 114 000».

Финансовая пирамида — самый известный и распространенный способ отъема денег у граждан на все времена. Несмотря на активную информационно-разъяснительную работу, которую ведет финансовый регулятор в лице Агентства РК по регулированию и развитию финансового рынка, казахстанцы периодически попадают в эту «конструкцию», надеясь баснословно разбогатеть и стать счастливыми. Между тем, финансовые мошенники наживаются на доверчивых казахстанцах всеми возможными способами.

Финансовая, или как по-другому ее называют – инвестиционная – пирамида – это модель получения дохода, где происходит перераспределение денежных средств от вновь привлекаемых участников (нижестоящих) к вышестоящим – так называемой «верхушке» пирамиды.

Самая простая схема финансовой пирамиды: первым участникам организатор платит большой доход из собственных средств, первые участники при этом делают небольшой взнос. Некоторое время организатор пирамиды нарабатывает количество участников и репутацию. Вознаграждение оплачивается из средств новых участников. Когда набирается определенное количество участников и большая сумма, организатор исчезает со всеми деньгами участников.

Существует также многоуровневая финансовая пирамида. Она напоминает сетевой маркетинг, в ней даже есть товары. Товары, как правило, низкого качества продаются по завышенной цене. Каждый участник при этом еще и платит вступительный взнос в организацию. В итоге организатор пирамиды, как и в первом случае, исчезает со всеми деньгами. Без него пирамида может просуществовать еще некоторое время, но потом обязательно прогорит, а все участники остаются ни с чем.

В случае с финансовой «игрой», которая активно пересылается в настоящее время посредством различных мессенджеров, понятно, что забрать свои 114 000 тенге никому из «игроков» вряд ли удастся, а потерять 14 300 тенге можно легко и быстро. А автор этой аферы, возможно, забыл или не знает, что за создание финансовой пирамиды в нашей стране предусмотрена уголовная ответственность.

Любая финансовая пирамида основывается на людской жадности, потому что люди верят, что если они внесут, к примеру, 100 тыс тенге, то через пару месяцев получат вдвое больше. Для сравнения такое высокое вознаграждение им не предложит ни один банк. Но в отличие от банковского депозита, сохранность средств на котором гарантируется государством, вложение в финансовую пирамиду является рискованным. Никто не даст никаких гарантий возврата вложенных средств, и вступление в финансовую пирамиду, как правило, происходит на добровольной основе и без правового сопровождения.

Для сведения: финансовые пирамиды в Казахстане создаются в форме потребительских кооперативов, фиктивных товариществ с ограниченной ответственностью (финансовые агенты, инвестиционные компании), коммерческих интернет-проектов (форекс).

Каковы признаки финансовой пирамиды? Рассмотрим основные из них:

1) отсутствие лицензии финансового регулятора на осуществление деятельности по привлечению денежных средств;

2) агрессивная реклама, в которой организация публично обещает неслыханно высокий доход, в несколько раз превышающей рыночный уровень;

3) выплата денежных средств новым участникам из вносов других вкладчиков;

4) отсутствие собственных основных средств, других дорогостоящих активов;

5) нет точного определения деятельности организации и др.

6) вас просят сделать вступительный взнос, просят привести новых клиентов и т.п.

Если организация, которой вы хотите доверить свои деньги, обладает хотя бы несколькими из перечисленных признаков, стоит задуматься, не пытаются ли вас вовлечь в финансовую пирамиду?

К сожалению, в финансовые ловушки попадаются люди разных возрастов и материального положения. Поэтому мы рекомендуем повышать свою финансовую грамотность, потому что финансово грамотный человек «раскусит» любые виды финансовых пирамид, перепроверит финансовые организации, услугами которых собирает воспользоваться, внимательно ознакомится с любым договором перед его подписанием, проявит осторожность в Интернете во время онлайн-шопинга и уж точно никогда не передаст данные своей карты третьим лицам. Будьте бдительны, тогда и ваши деньги останутся при вас!

Что такое Схема Понци?

Схема Понци названа в честь Чарльза Понци, итальянского мошенника, который переехал в Северную Америку и прославился своей мошеннической системой заработка денег. В начале 1920-х годов Понци удалось обмануть сотни жертв, и его схема продолжалась более года. В принципе, схема Понци это мошенническая инвестиционная афера, выплачивающая старшим инвесторам деньги, собранные от новых инвесторов. Проблема такой схемы заключается в том, что в конечном итоге не все инвесторы получат выплаты.

Действующая схема Понци будет выглядеть примерно так:

-

Промоутер инвестиционных возможностей принимает 1000 долларов от инвестора. Он обещает вернуть первоначальную сумму вместе с 10%-ной прибылью по окончанию определенного периода (например, 90 дней).

-

Промоутер в состоянии обеспечивать двух дополнительных инвесторов до завершения 90-дневного периода. Затем он заплатит $ 1100 долларов первому инвестору из $ 2000 собранных от других. Он также, вероятнее всего предложит первому инвестору реинвестировать 1000 долларов.

-

Принимая деньги от новых инвесторов, самозванец может выплатить обещанную прибыль ранним инвесторам, убеждая их повторно инвестировать и приглашать больше людей.

-

По мере роста системы, промоутер должен найти новых инвесторов, чтобы они присоединились к этой схеме, иначе он не сможет выплатить обещанную прибыль.

-

В конце концов, схема становится неустойчивой, и промоутер либо попадается, либо исчезает со всеми деньгами.

Что такое пирамидальная схема?

Пирамидальная схема (или пирамидное мошенничество) работает в бизнес-секторе как модель, обещающая выплаты или вознаграждения для участников, которые не только присоединятся к этой схеме, но также и привлекают новых.

Например, мошеннический промоутер предлагает Алисе и Бобу приобрести права дистрибьюции компании за 1000 долларов США. Таким образом, теперь они имеют право сами продавать эти дистрибьюторские права, зарабатывая долю от каждого нового участника, которого им удается привлечь. 1000 долларов, собранных из собственных продаж, делится с промоутером 50/50.

В приведенном выше сценарии, Алисе и Бобу придется дважды продать права дистрибьютора для возмещения убытка, так как они зарабатывают по 500 долларов за продажу. Бремя продавать права дистрибьюции для возмещения первоначальных инвестиций передается их клиентам. Схема в конечном счете разваливается, поскольку для продолжения процесса требуется все больше участников. Неустойчивая прогрессия этой схемы делает ее незаконной.

Большинство пирамид не предлагают продукт или услугу, они поддерживаются исключительно за счет денег, полученных от найма новых членов. Тем не менее, некоторые пирамиды могут быть представлены как легальная многоуровневая маркетинговая (MLM) компания, которая намерена продавать услуги или товары. Но они обычно делают это, только для того, чтобы скрыть основную мошенническую деятельность. Поэтому многие компании MLM с сомнительной репутацией, используют модель пирамиды, но не все MLM компании являются мошенниками.

Понци vs Пирамиды

Сходства

-

Являются формами финансового мошенничества, которые убеждают жертв вкладывать деньги, обещая хорошую прибыль.

-

Требуют регулярного притока денег новых инвесторов, чтобы быть успешными и оставаться активными.

-

Обычно эти схемы не предлагают реальных продуктов или услуг.

Различия

-

Схемы Понци обычно представляются услуги по управлению инвестициями, где участники считают, что доход который они получат, является результатом реальных инвестиций. В итоге мошенник берет деньги у одного, чтобы заплатить другому.

-

Схемы пирамид основана на сетевом маркетинге, и чтобы зарабатывать, необходимо привлекать новых участников. Поэтому каждый участник забирает часть средств перед тем как предать их на вершину пирамиды.

Как защитить себя

-

Будьте скептичны. Инвестиционная возможность, которая обещает быструю или высокую доходность, с минимальными инвестициями, вероятнее всего ложь. Это сразу понятно при инвестировании в нечто совершенно незнакомое или трудное для понимания. Если это звучит слишком хорошо, чтобы быть правдой,скорее всего вас хотят обмануть.

-

Остерегайтесь больших возможностей. Неожиданное приглашение принять участие в долгосрочной инвестиционной программе, это как правило, красный флаг.

-

Изучите продавца. Необходимо исследовать организацию, которая предлагает вам инвестировать. Финансовый консультант с репутацией, брокер или брокерская компания всегда должны быть зарегистрированы и контролироваться соответствующими органами управления.

-

Не доверяйте. Провяйте. Легальные инвестиции должны быть юридически зарегистрированы. Первый шаг это запросить официально зарегистрированную информацию. Если регистрация отсутствует, то им следует предоставить хорошее и разумное объяснение этому.

-

Убедитесь, что вы понимаете инвестиции. Вы никогда не должны вкладывать деньги в то, чего вы не понимаете. Обязательно используйте имеющиеся ресурсы и будьте очень осторожны с инвестициями, окутанными тайной.

-

Репорт. Когда инвесторы сталкиваются с пирамидой или схемой Понци, важно сообщить об этом соответствующим властям. Это поможет защитить будущих инвесторов, не стать жертвой данного мошенничества.

Источники : fingramota.kz, binance.vision